Como as baleias de Bitcoin causam impacto nos mercados e movem os preços

Derivando seus nomes do tamanho dos enormes mamíferos que nadam ao redor dos oceanos da Terra, as baleias de criptomoedas referem-se a indivíduos ou entidades que detêm grandes quantidades de criptomoeda.

No caso do Bitcoin (BTC), alguém pode ser considerado uma baleia se possuir mais de 1.000 BTC, e houver menos de 2.500 deles por aí. Como os endereços Bitcoin são pseudônimos, muitas vezes é difícil determinar quem possui qualquer carteira.

Embora muitos associem o termo “baleia” a alguns primeiros adeptos do Bitcoin, nem todas as baleias são iguais, de fato. Existem várias categorias diferentes:

Trocas: Desde a adoção em massa de criptomoedas, as trocas de criptomoedas se tornaram algumas das maiores carteiras de baleias, pois detêm grandes quantidades de criptomoedas em seus livros de pedidos.

Instituições e corporações: Sob o comando do CEO Michael Saylor, a empresa de software MicroStrategy chegou a deter mais de 130.000 BTC. Outras empresas de capital aberto, como Square e Tesla, também compraram grandes reservas de Bitcoin. Países como El Salvador também compraram uma quantidade considerável de Bitcoin para adicionar às suas reservas de caixa. Existem custodiantes como a Greyscale que detêm Bitcoins em nome de grandes investidores.

Indivíduos: Muitas baleias compraram Bitcoin cedo quando seu preço era muito menor do que hoje. Os fundadores da exchange de criptomoedas Gemini, Cameron e Tyler Winklevoss, investiram US$ 11 milhões em Bitcoin em 2013 a US$ 141 por moeda, comprando mais de 78.000 BTC. O capitalista de risco americano Tim Draper comprou 29.656 BTC a US$ 632 cada em um leilão do United States Marshal's Service. O fundador e CEO do Digital Currency Group, Barry Silbert, participou do mesmo leilão e adquiriu 48.000 BTC.

BTC Wrapped: Atualmente, mais de 236.000 BTC estão envolvidos no token ERC-20 Wrapped Bitcoin (wBTC). Esses wBTCs são mantidos principalmente com custodiantes que mantêm o peg 1:1 com o Bitcoin.

Satoshi Nakamoto: O misterioso e desconhecido criador do Bitcoin merece uma categoria própria. Estima-se que Satoshi possa ter mais de 1 milhão de BTC. Embora não haja uma única carteira que tenha 1 milhão de BTC, o uso de dados on-chain mostra que, dos primeiros 1,8 milhão de BTC criados, 63% nunca foram gastos, tornando Satoshi um multibilionário.

Centralização no mundo descentralizado

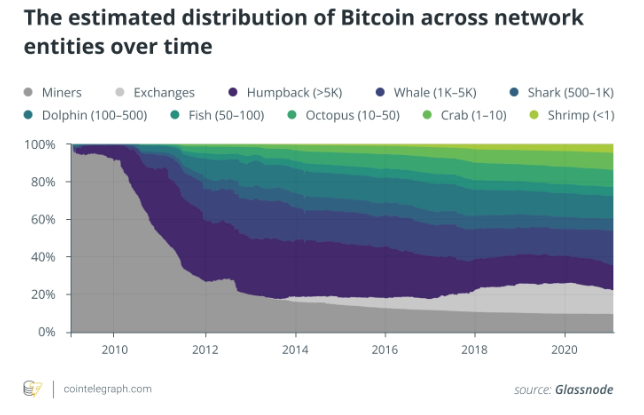

Críticos do ecossistema cripto dizem que as baleias tornam esse espaço centralizado, talvez até mais centralizado do que os mercados financeiros tradicionais. Um relatório afirmou que 2% das contas controlavam mais de 95% do Bitcoin. Estimativas afirmam que o 1% do topo do mundo controla 50% da riqueza global, o que significa que a desigualdade de riqueza no Bitcoin é mais prevalente do que nos sistemas financeiros tradicionais: uma acusação que quebra a noção de que o Bitcoin pode potencialmente quebrar hegemonias centralizadas.

A carga de centralização no ecossistema Bitcoin tem consequências terríveis que podem tornar o mercado de criptomoedas facilmente manipulável.

No entanto, os insights da Glassnode mostram que esses números parecem exagerados e não levam em consideração a natureza dos endereços. Pode haver algum grau de centralização, mas isso pode ser uma função dos mercados livres. Especialmente quando não há regulamentações de mercado e algumas baleias entendem e confiam no Bitcoin mais do que o investidor de varejo médio, essa centralização deve ocorrer.

A “parede de vendas”

Às vezes, uma baleia faz um pedido enorme para vender uma grande parte de seu Bitcoin. Eles mantêm o preço mais baixo do que outras ordens de venda. Isso causa volatilidade, resultando na redução geral dos preços em tempo real do Bitcoin. Isso é seguido por uma reação em cadeia em que as pessoas entram em pânico e começam a vender seu Bitcoin a um preço mais barato.

O preço do BTC só se estabilizará quando a baleia puxar suas grandes ordens de venda. Então, agora o preço está onde as baleias querem para que possam acumular mais moedas no preço desejado. A tática a seguir é conhecida como “parede de vendas”.

O oposto dessa tática é conhecido como a tática do medo de perder, ou FOMO. É quando as baleias colocam uma pressão maciça de compra no mercado a preços mais altos do que com a demanda atual, o que força os licitantes a aumentar o preço de seus lances para que vendam pedidos e cumpram seus pedidos de compra. No entanto, essa tática precisa de quantias substanciais de capital que não são necessárias para criar uma barreira de venda.

Observar os padrões de compra e venda de baleias pode, às vezes, ser um bom indicador dos movimentos de preços. Existem sites como o Whalemap que se dedicam a rastrear todas as métricas de baleias e identificadores do Twitter como o Whale Alert, que tem sido um guia para usuários do Twitter em todo o mundo se manterem atualizados sobre os movimentos das baleias.

Quando uma baleia faz um splash

Sessenta e quatro dos 100 principais endereços ainda não retiraram ou transferiram qualquer Bitcoin, mostrando que as maiores baleias podem ser os maiores hodlers do ecossistema, ostensivamente por causa da lucratividade de seu investimento.

A evidência de que as baleias permanecem lucrativas é clara no gráfico acima. Quando calculado para uma média móvel de 30 dias, na última década, as baleias permaneceram lucrativas por mais de 70% do tempo. De muitas maneiras, sua confiança no Bitcoin é o que fortalece a ação do preço. Ser lucrativo (mês a mês, neste caso) durante a maior parte do período de investimento ajuda a reforçar sua fé na estratégia hodl.

Mesmo em 2022, um dos anos mais pessimistas da história do Bitcoin, os saldos cambiais caíram, mostrando que a maioria dos HODLers está estocando seu Bitcoin. A maioria dos investidores experientes em criptomoedas se abstém de manter seus investimentos de Bitcoin de longo prazo em exchanges, usando carteiras frias para hodling.

Kabir Seth, fundador da Speedbox e investidor de Bitcoin de longo prazo, disse:

“A maioria das baleias viu vários ciclos de mercado do Bitcoin para ter paciência de esperar pelo próximo. No ecossistema Bitcoin agora, a fé das baleias é reforçada pela macroeconomia da inflação e, mais recentemente, pela correlação com os mercados de ações. Dados on-chain de carteiras de baleias mostram que a maioria delas são hodlers. Os que vieram durante este ciclo de mercado não realizaram lucros para vender. Não há razão para acreditar que as baleias abandonarão o navio Bitcoin, especialmente quando há um medo econômico de uma recessão iminente”.

O ponto de Kabir sobre macroeconomia e correlação com o mercado de ações pode ser observado no gráfico abaixo, que mostra que desde o último ciclo de mercado no início de 2018, o Bitcoin acompanhou de perto os ativos de investimento tradicionais.

O lado positivo dessa tendência é que o Bitcoin entrou no mainstream em termos de sentimento do consumidor, mudando sua reputação de ser um ativo periférico. Por outro lado, uma correlação de 0,6 Pearson com o S&P 500 não significa de forma alguma um hedge contra os mercados tradicionais. Outros especialistas dentro do ecossistema de criptomoedas também parecem estar frustrados com essa tendência.

Uma macroeconomia mais ampla pode ser uma razão importante para a correlação entre ações e Bitcoin. Os últimos dois anos viram entradas de fundos para os mercados de ações sem paralelo na história. Existem teorias de que em um mercado de urso alongado ou em termos de catástrofes financeiras, a correlação com o mercado de ações pode quebrar.

O que significa quando uma baleia vende?

Embora, apenas olhando os dados on-chain dos últimos três meses mostre que o número de carteiras de baleias diminuiu quase 10%. No entanto, houve um aumento correspondente nas carteiras que possuem de 1 BTC para 1.000 BTC. As baleias parecem estar arriscando suas posições e os maiores investidores de varejo vêm acumulando, por sua vez, fornecendo liquidez às baleias. A tendência histórica mostra que, sempre que isso ocorrer, haverá uma queda de curto prazo nos preços do Bitcoin, o que acabará levando as baleias a acumular mais agressivamente.

Quando perguntado sobre a recente venda de baleias, Seth disse:

“É quase inevitável que haja um período de algumas semanas em que as baleias começarão a ser vendidas. Esta é a mecânica dos movimentos do mercado. Atualmente, o sentimento de mercado mais amplo do Bitcoin é que o Bottom está dentro. Existem ferramentas de análise de sentimento para confirmar isso. Algumas baleias podem estar jogando contra essa tendência, criando um pânico maior no mercado. Se houver uma grande liquidação agora, os preços do Bitcoin podem cair, pois o suporte de varejo será interrompido. Somente as baleias terão liquidez para acumular então.”

O que o mercado pode aprender com o ponto de Kabir e as baleias é que o futuro do Bitcoin está onde a aposta deve estar. Localmente, os sentimentos podem ser manipulados e os preços podem ser influenciados. No entanto, a longo prazo, quando a poeira baixar, os hodlers prevalecerão.

Fonte: cointelegraph

Isenção de responsabilidade. A Universidade do Bitcoin não endossa nenhum conteúdo nesta página. Embora tenhamos como objetivo fornecer a você informações importantes do mundo das criptomoedas, os leitores devem fazer sua própria pesquisa e análise antes de tomarem quaisquer decisões e assumir total responsabilidade por elas, nem este artigo pode ser considerado como um conselho de investimento.